II. 1831 tot 1893: Wie genoeg betaalt, beslist: Het cijnskiesrecht voor mannen

- Inleiding

- Het ontstaan van België en de eerste kieswetgeving

- 1830: de verkiezing van het Nationaal Congres

- De kies- en verkiesbaarheidsvoorwaarden in 1831

- Wat is cijns?

- Waarom wordt gekozen voor cijnskiesrecht?

- Hoeveel bedraagt de cijns en hoeveel mensen betalen voldoende cijns om kiezer te zijn?

- De verkiesbaarheidscijns voor de Senaat

- De overgang naar het algemeen meervoudig mannenstemrecht

4. Wat is cijns?

Cijns is belasting. Enkel personen die belastingen betaalden, krijgen stemrecht. Voor de Senaat bestaat tot 1921 ook een verkiesbaarheidscijns. Daar moet je dus niet alleen cijns betalen om kiezer te mogen zijn, maar ook om verkozen te mogen worden.

Om de cijns te bepalen tellen enkel de directe belastingen mee die betaald worden aan de Staat. Belastingen aan provincies en gemeenten worden niet bij de cijns gerekend. Dit geldt zowel voor het bepalen van de cijns voor het stemrecht als voor de cijns voor het verkiesbaarheidsrecht voor de Senaat.

Er zijn vijf soorten directe belastingen:

- onroerendgoedbelasting

- personenbelasting

- patentbelasting

- mijnenbelasting

- debietrecht op dranken en tabak [ 12 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.17.

Het principe van het cijnskiesrecht zelf is verankerd in de Grondwet. Dat kan dus enkel gewijzigd worden door een grondwetswijziging. Maar de belastingwetgeving kan door een gewone wet aangepast worden. Door de directe belastingen te wijzigen kan dus ook de samenstelling van het kiezerspubliek beinvloed worden. [ 13 ] GILISSEN, J Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.99-100. Zowel katholieke als liberale regeringen proberen op die manier het eigen kiezerspubliek te vergroten, en dat van de concurrentie te verkleinen.

Er wordt ook regelrechte cijnsfraude gepleegd. Kiezers betalen belastingen die ze niet verschuldigd zijn, overdrijven de waarde van hun huis of inboedel, of zeggen dat familieleden dienstbodes zijn, allemaal met de bedoeling genoeg belastingen te betalen om aan de kiescijns te voldoen. Ze worden hiervoor vergoed door de politieke verenigingen. De liberale politicus Paul Janson zegt op een bepaald ogenblik "er bestaan bij beide partijen fondsen om cijnsfraude te financieren". Niemand spreekt hem tegen. [ 14 ] GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.110.

1. onroerendgoedbelasting

Onroerendgoedbelasting wordt geheven op landeigendom en is de belangrijkste belasting voor het berekenen van de cijns.

In 1873 verhoogt de katholieke regering de onroerendgoedbelasting zodat meer landbouwers, die overwegend katholiek stemmen, voldoen aan de cijnsvoorwaarde.

In 1878 slaat de toenmalige liberale regering terug: personen die gratis een huis betrekken worden vrijgesteld van onroerendgoedbelasting. Niet toevallig verliezen hierdoor ongeveer 1.500 pastoors hun stemrecht. [ 15 ] GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.101.

De onroerendgoedbelasting is bijzonder belangrijk voor het behalen van de verkiesbaarheidscijns voor de Senaat. Het is bijna onmogelijk om te voldoen aan de verkiesbaarheidscijns zonder grondbelasting te betalen. Vooral grootgrondbezitters voldoen aan deze voorwaarde.

2. personenbelasting

De personenbelasting is eigenlijk een belasting op uiterlijke tekenen van rijkdom, dus op het kapitaal dat vermoed wordt te bestaan aan de hand van bepaalde uiterlijke kentekenen. De grote lijnen van deze belasting blijven bestaan tot 1914. [ 16 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.22.

De personenbelasting bestaat uit zes heffingsgrondslagen:

- de huurwaarde van woningen,

- de deuren en vensters,

- de haardvuren,

- de inboedel,

- de bedienden,

- de paarden. [ 17 ] GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.100.

De huurwaarde van woningen

Deze belasting moet betaald worden door de bewoner van de woning, of die nu eigenaar of huurder is.

De belastbare huurwaarde stemt overeen met de brutohuur. Het belastingtarief bedraagt eerst 4% en wordt in 1879 op 5% gebracht. [ 18 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.22.

Deuren en vensters

Het betreft enkel buitendeuren en –vensters. De bewoner van een woning wordt dus zowel op de huurwaarde belast, als op de deuren en vensters van de woning.

Het exacte bedrag varieert naargelang het aantal inwoners van een gemeente. Tot 1879 bedraagt de minimumbelasting 0,84 frank voor een deur of venster in een gemeente van minder dan 5.000 inwoners. Het maximum is 2,32 frank in een gemeente van 50.000 inwoners. Vensters op verdiepingen en deuren en vensters van kelders worden aan een lager tarief belast. Vanaf 1879 worden de minimum- en maximumbedragen gebracht op respectievelijk 1 frank en 2,28 frank.

De belasting op deuren en vensters is het onderdeel van de personenbelasting dat het meeste geld in het laatje brengt. [ 19 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23.

Haardvuren

Ook deze belasting moet door de bewoner betaald worden. Als haardvuur wordt beschouwd elke plaats geschikt om vuur te maken.

De belasting is in elke gemeente dezelfde, maar is wel progressief: het tweede haardvuur in de woning wordt aan een hoger tarief belast, het derde nog hoger, enz.

| een haardvuur: | 0,85 frank |

| twee haardvuren: | 1,59 frank per haardvuur |

| drie haardvuren en meer: | 3,71 frank per haardvuur |

Deze belasting geeft aanleiding tot veel cijnsfraude, fraude die erop gericht is meer directe belastingen te betalen om zo te voldoen aan de cijnsvoorwaarde en te kunnen kiezen. Vooral liberale politici klagen dat op het katholieke platteland veel kiezers worden "gemaakt" door kunstmatig het aantal haardvuren op te voeren of door sierhaarden mee te tellen.

In 1879 wordt deze belasting door de liberale regering afgeschaft. [ 20 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23.

Inboedel

Ook deze belasting moet betaald worden door de bewoner van de woning, zelfs als hij geen eigenaar is van de inboedel.

De belasting op de inboedel bedraagt 1% van de waarde ervan. De waarde van de inboedel wordt meegedeeld door de belastingplichtige en kan gecontroleerd worden.

Ook deze belasting gaf aanleiding tot veel cijnsfraude. De waarde van de inboedel werd vaak overdreven hoog geschat. In 1879 wordt getracht de fraude in te perken door een maximumwaarde van de inboedel vast te leggen (vijf keer de huurwaarde van de woning). [ 21 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23.

Bedienden

Als bediende worden beschouwd alle personen "die deel uitmaken van de stand of van het gevolg van personen of families, of die door hen in vaste dienst of voor huishoudelijke zaken zijn aangenomen". Daaronder vallen "huishoudsters, kamermeisjes, alle dienstmeisjes, hofmeesters, huisknechten, koks, jagers, loopjongens, lakeien, knechten, jockeys, koetsiers, postiljons, stalknechten, portiers, paardenknechten, enz.". [ 22 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.24.

In 1822 wordt een uniek tarief vastgelegd door de wet: 14,84 frank per bediende. Voor personen die slechts één enkele vrouwelijke bediende in huis hebben geldt een goedkoper tarief van 8,48 frank.

Vanaf 1883 verandert dit drastisch. Niet alleen gaat het tarief omhoog, het wordt ook progressief, met volgende bedragen: [ 23 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.24.

| één enkele meid | 10 fr. |

| elke meid, als er niet meer dan twee zijn, zonder mannelijke bediende | 20 fr. |

| elke meid, als er meer dan twee zijn, of als er ook één of meerdere knechten zijn | 25 fr. |

| elke meid, als er meer dan drie zijn, zonder knecht, en wanneer één van hen zorgt voor de kinderen | 20 fr. |

| een knecht | 25 fr. |

| elke knecht, wanneer er tussen twee en vier zijn | 30 fr. |

| elke knecht, wanneer er meer dan vier zijn | 40 fr. |

| voor elke knecht in livrei, een bijkomende belasting van | 10 fr. |

Paarden

De wet van 1822 voert een tarief in voor paarden dat varieerde van 10,60 fr. tot 42,40 fr., afhankelijk van het soort paard. De goedkoopste paarden zijn de postkoetspaarden, gevolgd door de paarden van militairen of ambtenaren, dan de "gemengde paarden" (die zowel in de landbouw gebruikt werden als om koetsen te trekken) en tenslotte de luxepaarden. [ 24 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.26. De wet omschrijft een luxepaard als volgt: "Luxepaarden zijn paarden die personen of families in hun bezit hebben (…) en die dienen om bereden te worden of om rijtuigen aan te spannen". [ 25 ] SEGERS, Y., Economische groei en levensstandaard. Particuliere consumptie en voedselverbruik in België, 1800-1913, 2003, Leuven, Universitaire Pers, p.190.

De "gemengde paarden" zorgen voor behoorlijk wat cijnsfraude, fraude die erop gericht was meer directe belastingen te betalen om zo te voldoen aan de cijnsvoorwaarde en te kunnen kiezen. Liberale politici klagen dat boeren op het overwegend katholieke platteland hun zware boerenpaarden op zondag gebruiken om er een ritje door het dorp mee te maken om zodoende meer cijns te kunnen betalen. [ 26 ] GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.101.

In 1883 wordt een progressief tarief geďntroduceerd. Voor luxepaarden worden vanaf nu volgende bedragen gehanteerd:

| een luxepaard | 50 fr. |

| elk luxepaard, wanneer men er twee heeft | 60 fr. |

| elk luxepaard, wanneer men er drie tot vijf heeft | 70 fr. |

| elk luxepaard, wanneer men er meer dan vijf heeft | 80 fr. |

Door de hoge tarieven voor luxepaarden kan al snel een belangrijk deel van de cijns bereikt worden. Vooral voor de verkiesbaarheidscijns voor de Senaat kan dit een verschil maken. Een persoon met zeven luxepaarden, niet uitzonderlijk wanneer men een rijkelijke levensstijl heeft, haalt enkel al met deze belasting meer dan een kwart van de verkiesbaarheidscijns. [ 27 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.26.

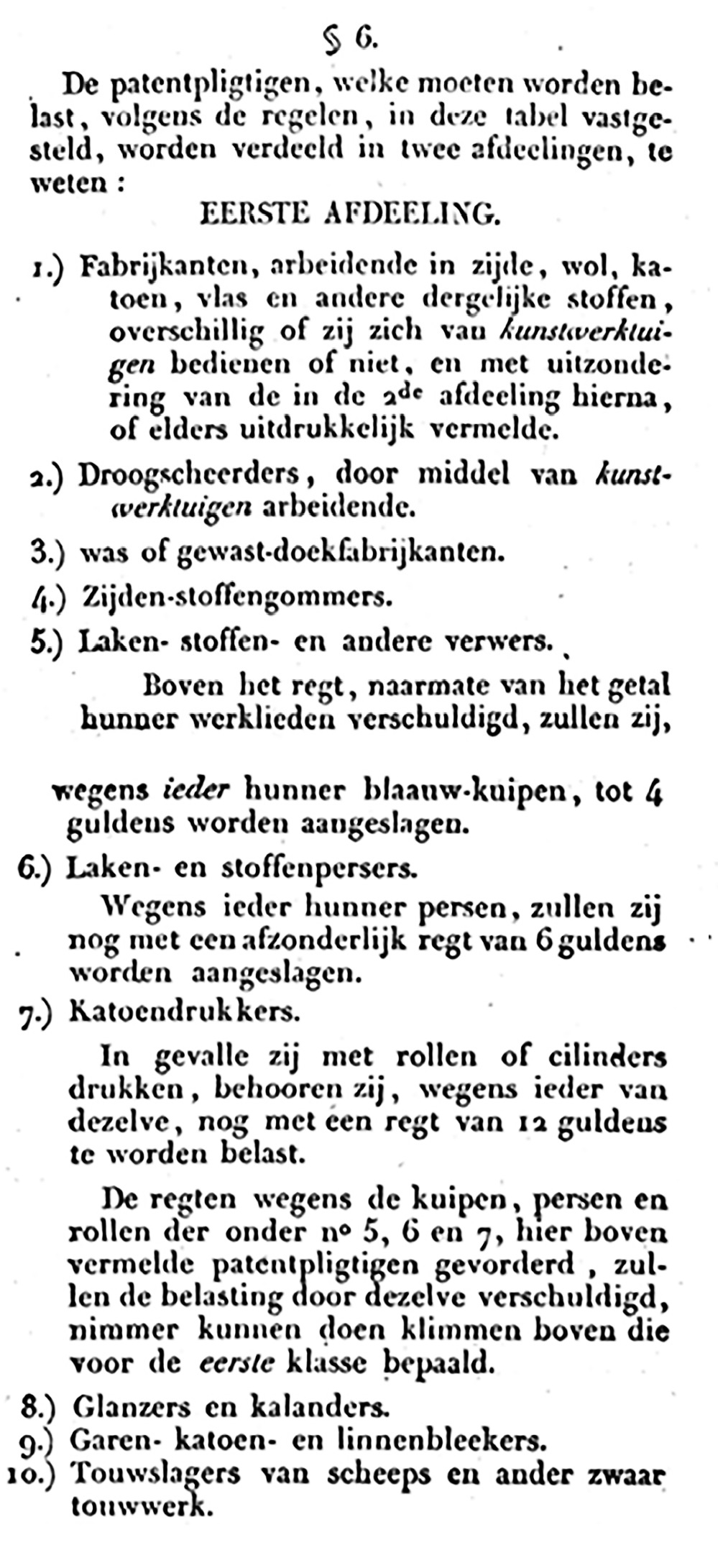

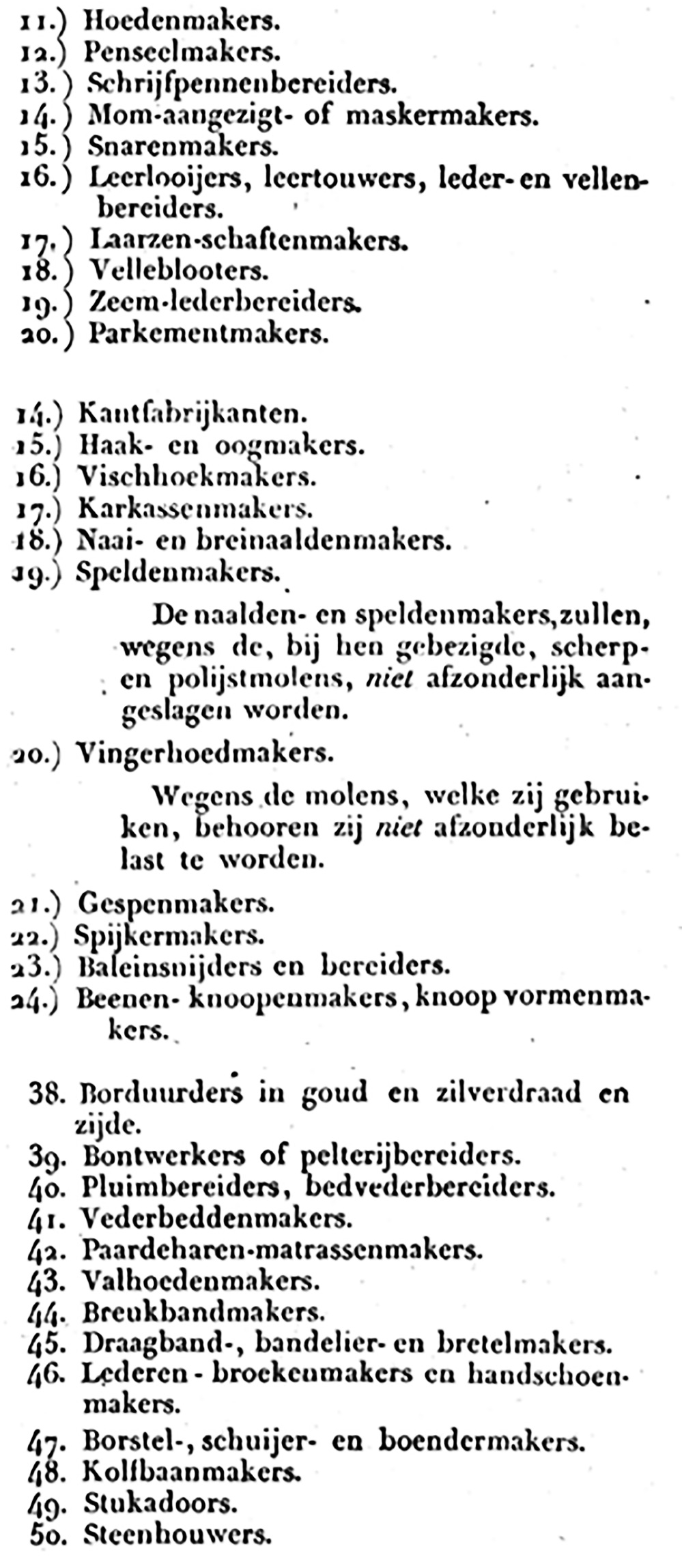

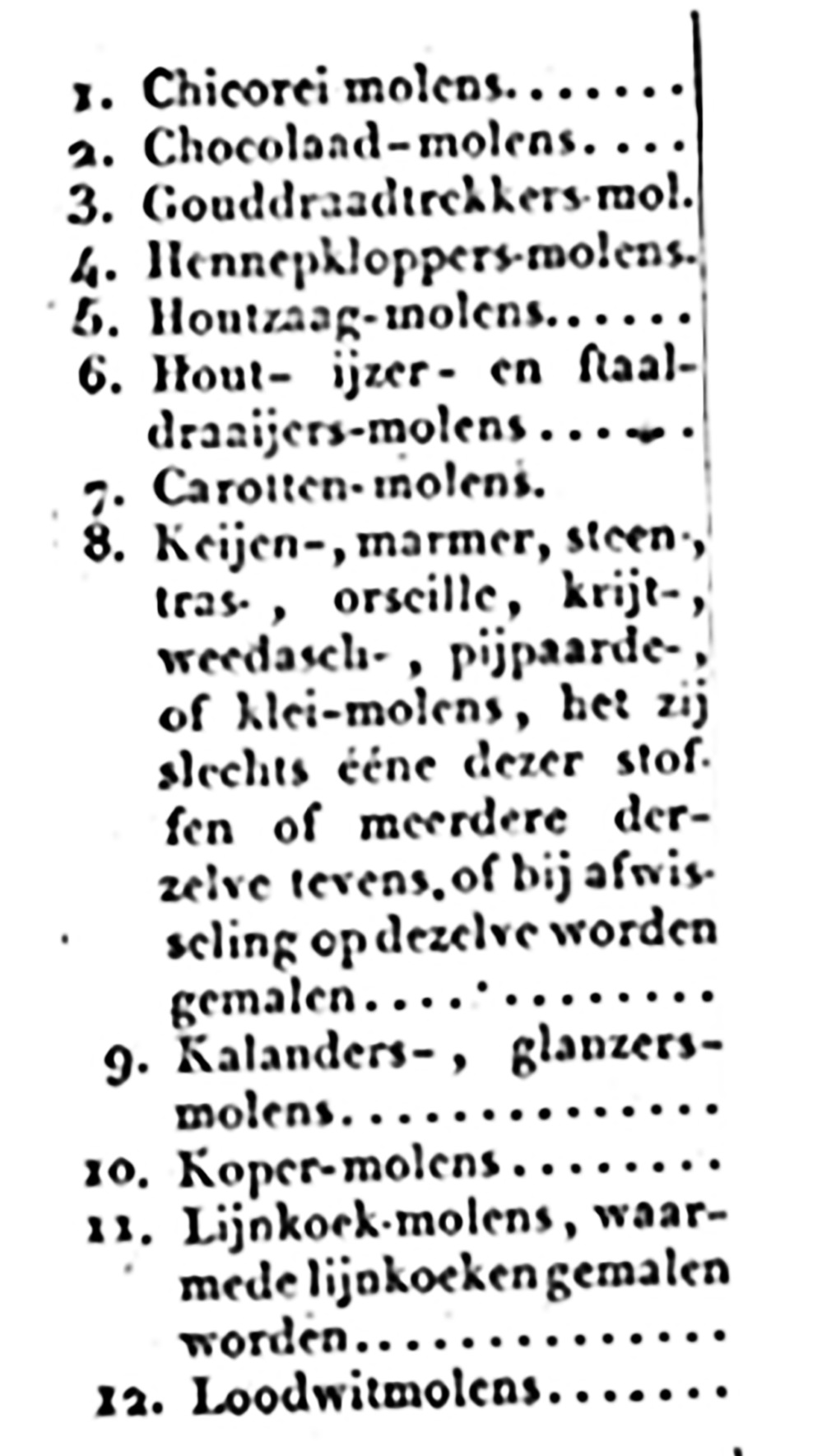

3. patentbelasting

Patentbelasting is een belasting die men aan de staat moet betalen voor het uitoefenen van een beroep. Het gaat om een vast bedrag, dus niet afhankelijk van winst of verlies. Niet enkel notarissen of artsen betalen een patentbelasting, maar praktisch alle commerciële, ambachtelijke en industriële beroepen.

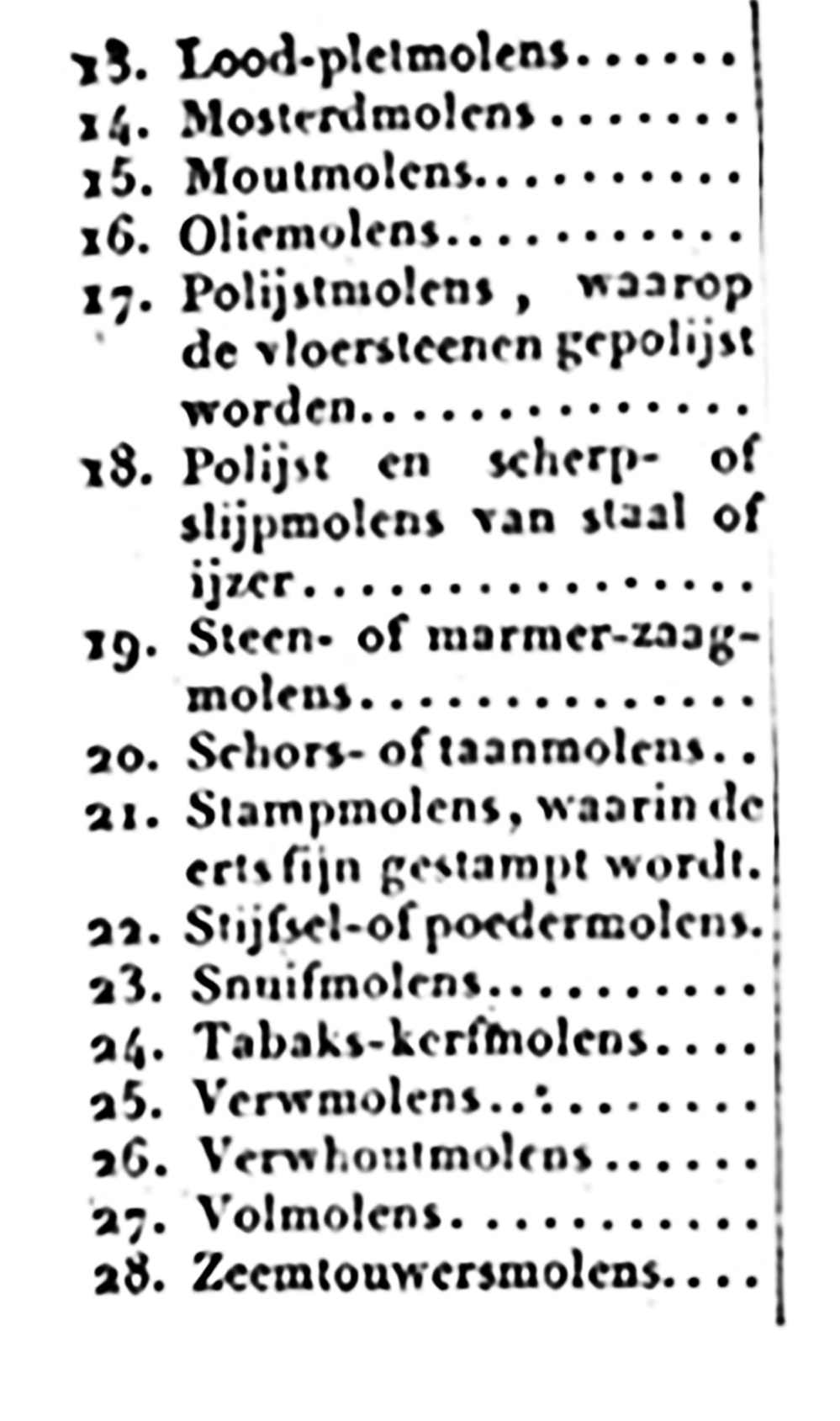

Deze belasting is ingevoerd bij wet van 21 mei 1819 en gebruikt een classificatie gebaseerd op drie criteria: het soort activiteit, de omvang van de activiteit en het inwonersaantal van de gemeente waar de activiteit wordt uitgeoefend. Een combinatie van de drie criteria bepaalt het tarief.

In de tweede helft van de 19de eeuw varieert het tarief van 1,06 frank (voor een schrijnwerker, schoenlapper of kleermaker in een kleine gemeente die met één enkele knecht werkt) tot 423 frank (voor een grote Brusselse bankier of een Antwerpse reder).

De wet van 21 mei 1819 geeft overigens een mooi overzicht van alle beroepen die in de vroege 19de eeuw uitgeoefend worden. De volledige tekst van deze wet kan online geraadpleegd worden (de lijst van patentplichtige beroepen begint na pagina 63).

Hieronder enkele willekeurige voorbeelden:

4. de mijnenbelasting

Deze belasting moet betaald worden door elk individu of elke onderneming die een mijn uitbaat. Ze vervangt voor hen de patentbelasting.

De belasting bestaat uit twee delen: een vast deel en een proportioneel deel. Het vaste deel is gebaseerd op de grootte van de mijn en bedraagt 10 frank per vierkante kilometer. Het proportionele deel is het belangrijkste deel van de bijdrage en wordt berekend op het netto jaarlijks product. Vanaf 1823 moet hierop een tarief van 2,5% betaald worden. [ 28 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.28.

5. het debietrecht op dranken en tabak [ 29 ] STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.17.

Het debietrecht op dranken en tabak is in de 19de eeuw zeer belangrijk voor het bepalen van de kiescijns. Immers, door dit debietrecht halen duizenden herbergiers de drempel voor de kiescijns. In 1870 maken herbergiers ongeveer 12% uit van het totale aantal kiezers!

Dit is een doorn in het oog van katholieke politici, die vermoeden dat deze kiesgroep vooral liberaal stemt. In 1871 grijpt de katholieke regering haar kans: ze zet de directe belasting op drankslijterijen om in een accijns op bierconsumptie. Dat is een indirecte belasting die niet meetelt voor de cijns. Daardoor verliest de overgrote meerderheid van de herbergiers haar stemrecht. [ 30 ] GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.101.

Voor het halen van de verkiesbaarheidscijns voor de Senaat, die veel hoger ligt, heeft deze belasting geen belang, vermits geen enkele herbergier zoveel drank en tabak verzet dat hij daardoor de verkiesbaarheidscijns haalt.

Noten

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975,Brussel, Palais des Académies, p.17. [ terug ]

- GILISSEN, J Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.99-100. [ terug ]

- GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.110. [ terug ]

- GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », 1958, p.101. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.22. [ terug ]

- GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.100. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.22. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.23. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.24. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.24. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Brussel, Palais des Académies, p.26. [ terug ]

- SEGERS, Y., Economische groei en levensstandaard. Particuliere consumptie en voedselverbruik in België, 1800-1913, 2003, Leuven, Universitaire Pers, p.190. [ terug ]

- GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.101. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.26. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.28. [ terug ]

- STENGERS, J., Index des éligibles au Sénat (1831-1893), 1975, Bruxelles, Palais des Académies, p.17. [ terug ]

- GILISSEN, J., Le régime représentatif en Belgique depuis 1790, 1958, Brussel, La Renaissance du Livre, collection « Notre passé », p.101. [ terug ]